Unsere Expertise

Unsere Expertise geht weit über die eines traditionellen Wealth Managers hinaus. In den beiden vergangenen Jahrzehnten haben wir verschiedene Schnittstellenkompetenzen vom Wealth Management aus hin zu anderen Bereichen entwickelt.

Dies sind international grenzüberschreitende Schnittstellen aus den Kompetenzbereichen des Bankings, der Strukturierung von Vermögen und der Entwicklung von Vehikeln für Institutionelle Mandanten.

Unsere Dienstleistungen

Asset Management:

Als Anlageberater für Kollektivvermögen, der durch uns initiierten UCIT-Funds IP Pensionsplan Chance und IP Pensionsplan Balance.

Financial Engineering

Beratung und Entwicklung von Kollektivvermögensstrukturen

Entwicklung von Investmentprodukten

Organisation von Lebenszyklusprozessen für Finanzprodukte

Asset Protection

Schutz und Strukturierung von Vermögen

Marketing

B2B Services

Vermögensverwaltung

Wir glauben an Werte. Deshalb folgen wir in unseren Anlagestrategien dem Value Investing Ansatz. Basierend auf einer Fundamentalanalyse.

Nachhaltiges und wertorientiertes Anlegen

…der Investitionsansatz der IPM Institut für Pensions Management AG

Die wissenschaftlichen Grundlagen auf der der Investmentmanagementprozess der IPM Institut für Pensions Management AG basiert wird dominiert von zwei fundamentalen Investmentansätzen. Einerseits von Benjamin Grahams School of Value Investing und andererseits von der Markteffizienzhypothese von Eugene Fama.

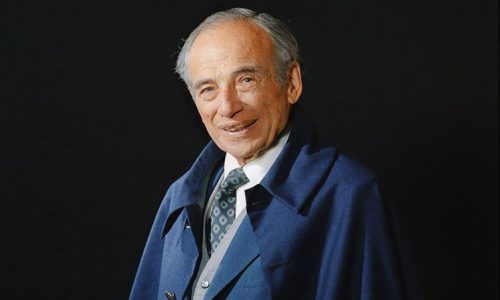

Benjamin Graham lebte von 1894 bis 1976 und war ein einflussreicher US-amerikanischer Wirtschaftswissenschaftler und Investor. Er war der Vater der fundamentalen Wertpapieranalyse, die als Basis für das Value Investing gilt. Er vertrat die Meinung, dass eine Aktie nur unter ihrem fundamentalen Wert gekauft werden sollte. Er wandte das Konzept des inneren Wertes an. Um den Wert einer Aktie bestimmen zu können, setzte Graham auf die fundamentale Wertpapieranalyse und auf die Verwendung von Kennzahlen wie Kurs-Gewinn-Verhältnis (KGV), Kurs-Buchwert-Verhältnis (KBV), Dividendenrendite, Verschuldungsgrad und Gewinnwachstum. Grahams bekanntestes und einflussreichstes Werk wurde 1949 veröffentlicht – The Intelligent Investor. Das Werk wurde bis zum heutigen Zeitpunkt über eine Million Mal verkauft und wird häufig als „Investment-Bibel“ bezeichnet.

Eugene Fama geboren 1939 in Boston ist ein US-amerikanischer Wirtschaftswissenschaftler. Er hat einflussreiche Beiträge zur Portfoliotheorie und Kapitalmarkttheorie erarbeitet. 2013 erhielt er den Nobelpreis für Wirtschaftswissenschaften. Die von ihm entwickelte Markteffizienzhypothese proklamiert dass Finanzmärkte effizient, sind insofern vorhandene Informationen bereits eingepreist seien und somit kein Marktteilnehmer in der Lage sei, durch technische Analyse, Fundamentalanalyse oder Insiderhandel zu dauerhaft überdurchschnittlichen Gewinnen zu kommen.

Der Investitionsstil der IPM AG

wir kaufen gerne gut und günstig ein, und verkaufen zu einem besseren Preis.

Das Institut für Pensions Management sucht für seine Anleger nach Wertpapieren mit Preisen, die aufgrund ihres inneren Werts ungerechtfertigt niedrig bewertet sind. Diesen Grundgedanken verknüpfen wir mit der Hypothese eines effizienten Marktes. Es werden Aktien ausschließlich aufgrund ihres Gesamtpotenzials als Unternehmen ausgewählt – jede Aktie wird als Ganzes betrachtet. Im Rahmen der Vermögensverwaltung halten wir Aktien langfristiges und streben nicht nach Kapitalgewinnen, sondern nach der Beteiligung an Qualitätsunternehmen, die äußerst gewinnbringend sind. Bei einem Investment interessiert es uns nicht, ob der Markt irgendwann seinen Wert erkennt, es darum, wie gut das Unternehmen als Unternehmen Geld verdienen kann.

Kennzahlen, die wir für unsere Analyse verwenden

Sobald der innere Wert des Unternehmens als Ganzes ermittelt ist, vergleichen wir ihn mit seinem aktuellen Kapitalisierungsmarkt – dem aktuellen Gesamtwert (Preis). Wenn die Bewertung des inneren Werts mindestens 25% über der Marktkapitalisierung des Unternehmens liegt, betrachtet wir das Unternehmen als eines mit Wert.

1. Return on Equity (ROE)

= Reingewinn / Eigenkapital. Der ROE gibt Auskunft darüber, zu welchem Zinssatz die Anteilseigner mit ihren Anteilen Einkünfte erzielen.

2. Firmenschulden

= Verbindlichkeiten / Eigenkapital. Das Verhältnis von Schulden zu Eigenkapital ist ein wichtiges Merkmal. IPM bevorzugt eine geringe Verschuldung, damit das Gewinnwachstum aus dem Eigenkapital und nicht aus geliehenem Geld erzielt wird.

3. Gewinnmarge

Die Profitabilität eines Unternehmens hängt nicht nur von der Gewinnmarge ab, sondern auch von konsequentem Gewinnwachstum. Hierfür wird das Nettoergebnis durch den Nettoumsatz dividiert. Eine hohe Gewinnmarge besagt: das Unternehmen wickelt seine Geschäfte gut ab. Steigende Gewinnmargen bedeuten: die Kostenkontrolle ist effizient.

4: Sonstige Kriterien:

Sharehoder Value

Generell (aber nicht ausschliesslich) präferieren wir Unternehmen die seit mehr als 10 Jahren im Geschäft sind. Wir investieren in Unternehmen deren Mechanik des Geschäftsmodells für uns klar ist und suchen solche, die sich in der Vergangenheit bewährt haben, aber zum Investitionszeitpunkt unterbewertet sind. Wir schätzen den Wert der historischen Leistung, der die Fähigkeit des Unternehmens zur Steigerung des Shareholder Value belegt. Die Wertentwicklung einer Aktie in der Vergangenheit ist aber keine Garantie für die zukünftige Wertentwicklung.

Comodity Reliance

Unternehmen die auf Rohstoffe (wie Öl und Gas) angewiesen sind werden nicht bevorzugt bei der Aktienauswahl behandelt.

Ist die Bewertung günstig?

Wir ermitteln den inneren Wert des Unternehmens, indem eine Reihe von Geschäftsgrundlagen analysiert wird. Der innere Wert des Unternehmens ist in der Regel höher als sein Liquidationswert. Dies ist der Fall, wenn es heute aufgelöst und verkauft würde. Der Liquidationswert beinhaltet keine immateriellen Vermögenswerte wie den Wert eines Markennamens, der nicht direkt im Jahresabschluss angegeben ist.